第66回 ほとんどの中小企業の社長が見ていない「貸借対照表」とはどんなものなのか?

法人税の申告をする際に作成される決算書。

その決算書をすべて見たことがありますか?

例えば、この上に載せている資料。この資料の名前をご存知でしょうか?

(上に答えは記載されていますが・・・)

これは貸借対照表(たいしゃくたいしょうひょう)といって、決算日における会社の財政状態を示す資料です。

これも決算書の資料のうちのひとつで非常に大事な資料であるにもかかわらず、これをしっかり見ている方が少ないです。

ですから、少しでも興味を持ってもらいたい、そして安全でつぶれない会社を作ってもらいたいという思いでお伝えしていきます。

貸借対照表とは何か?何が分かる?

決算書に含まれる貸借対照表とは、会社の財政状態を表示するための資料です。

貸借対照表には、報告式と勘定式という2つの形式があり、

報告式は、すべての項目を縦に順番に並べて表示しています。

勘定式は、上図のように左右に並べて表示しています。

私たちにとって理解しやすいのは勘定式だと思っていますので、勘定式を使っています。

今回もそのようにさせていただきます。

左側はどんな財産をいくら持っているのかを表している

貸借対照表(勘定式)の左側には財産が表示されています。

今いくらの財産を持っているのかが分かります。

その財産を「資産」といいます。

例)現金・預金、売掛金、棚卸資産(材料・商品・製品・仕掛品など)、設備などの固定資産、保険の積立金など

右側はその財産を持つためにどうやってお金を集めたのかを表している

右側はそれらの財産を持つための資金をどのようにして集めたかが分かります。

集めた資金は大きく2種類に分けることができます。

返さなくてはならないものを「負債」という

金融機関からの借入金は、イメージ通りの負債だと思います。

一部を毎月返済したり、期日に一括返済したりしていますよね。

買掛金、未払の経費、預り金、未払の税金、預かり消費税など返済を待ってもらっているものも負債といいます。

今は払っていないですが、後で払わなければならないからです。

返さなくてもいいものを「純資産」という

株主さん(社長やその親族)が出資してくれたものは返さなくてもいい。

会社が設立してから今までに稼いだ利益も自分のものなので誰にも返す必要はないです。

つまりどういうことかというと

会社が財産を持つにあたって、資金の集めかたに注意しなくてはならないことは覚えておいてください。

借入金のように返さなくてはいけないお金で調達するよりも

返さなくていいお金(つまり利益)の蓄積で集めている方が経営は安定するということです。

もちろん、借入金は悪ですよ、とか、融資を受けることなんてとんでもないこと、というつもりは全くありません。

会社が成長するにあたって、融資を受けて必要なものを取得することは当然のことだと思います。

ただ、返済の必要な資金だけで会社の財産を持とうとすると、返済ができなくなった時にどうなるか?ということです。

「借入金は利益の前借り、前倒し」と言っている理由

最初は返済が必要な資金(融資によってお金を集める)で設備を持ち、

利益を稼いで返済に回して行けばいずれ返済不要の資金で賄えていることになります。

今はどういう状態なのか?を確認し、これからどうしていけばいいのか?を検討していきましょう。

資産の中で一番大切なものは?

ところで、会社が持つ資産のうち、一番大切なものは何だと考えますか?

色々な意見があるとは思いますが、私たちは「お金」であると考えています。

・売るために商品を購入して、それが棚卸資産(在庫商品)になる

・それが販売されて、売掛金になる

・製品を作る工場を建てる、販売する店舗を建てる、製造設備を導入する

これらの財産は全てお金を得るために持っているだけだからです。

そして、商品の仕入や経費の支払い、社員さんの給与の支払いは「お金」でないとできません。

もし、不動産・投資有価証券という財産をたくさん持っていたとしても、お金がないと支払いができないですよね。

そのためには会社の経営に必要ない資産は持たないようにすることが大事です。

高級外車とか、商売に関係のない会社の株式とかがそれに該当するでしょうか。

また、財産はなるべく現金でもつことを考えることです。

以前、持たざる経営をしましょうということをお伝えしたと思います。

その時と同じことをお伝えしますが

・無駄な経費の使い方をしていないか?

・売掛金を減らすにはどうすればいいか?

・在庫を少なくするにはどうすればいいか?

もちろん、分割払ができるということで販売を増やして行くこともありますし

品ぞろえを良くすることによって販売競争力を持つという考え方もあります。

ただ、現金以外の財産を持つことにより手元資金は確実に減少します。

儲けた利益がちゃんとお金として残っているかは損益計算書では見えてきません。

会社を守るためには損益計算書で当期の利益を確認するだけではダメということです。

会社の財務状況を示している貸借対照表を確認しましょう!

貸借対照表を見るとき(まとめ)

ひとつめ

会社の財産はいくらあって、それを持つためにどうやってお金を集めたか?を知る。

返さなくてもいいお金で財産を持っていたら素晴らしい

ふたつめ

会社の財産の中で一番大切なものは何か?

それはお金。

負債が少ないからといって現金をたくさん持っているとは限らない。

お金をしっかり持っているかを確認する。

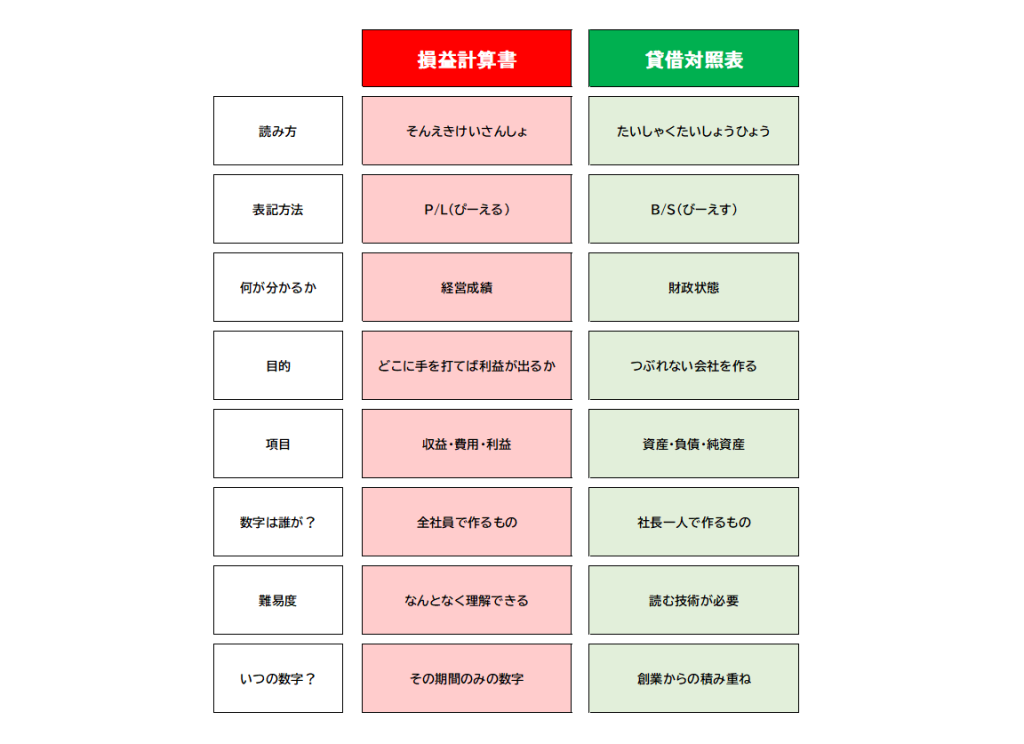

決算書に含まれる2大資料、損益計算書と貸借対照表の違い

おまけとして、最後に損益計算書と貸借対照表の違いをもう一度説明したいと思います。

損益計算書は繰り返し・全社員で作るもの

損益計算書は、年間の売上とか経費とかが記載されています。

これは全社員で売上を上げたり、経費を使ったりしますので「全社員が作るもの」とお伝えしています。

また、損益計算書はその期間が終わってしまうと、すべての項目が0になり、また一からスタートすることになります。

貸借対照表は積み重ね・社長一人で作るもの

貸借対照表には、決算日現在の資産や負債が記載されています。

設備投資の判断をするのも、借入のために契約書にハンコを押すのも経営者です。

どれくらい現金をもって、販売代金の回収方法はどうするか、在庫はどれくらい持つか

などの判断は社長がするので、貸借対照表は「社長一人で作るもの」とお伝えしています。

貸借対照表は期ごとに0に戻るのではなく、設立してから現在までの蓄積が見れるのです。

だから、貸借対照表には社長の経営に対する姿勢であるとか、思想が表現されていると思っています。

貸借対照表に興味を持つことが財務改善の対一歩

ちょっととっつきにくい貸借対照表ですが、会社の今までの実績の累計が一覧されている資料です。

ちょっと違いますが、個人で言うと損益計算書は給与明細で、貸借対照表は預金通帳というのがイメージしやすいかもしれません。

仕事を頑張って収入を得て生活費を払った後、どれだけお金が貯まったかな、と通帳を見て喜ぶ感じです。

ぜひ興味を持ってもらいたい、そして財務改善に意識を向けていただきたいと思っています。